「流動比率」は短期的な債務の返済能力を表す安全性の指標のひとつです。

流動負債の返済のためには、流動資産を当てるのが理想です。例えば流動負債の「買掛金」の返済のために、流動資産の「現金」で返済する、などです。

計算式と目安

貸借対照表の流動資産と流動負債を比較し、一般には200%以上が理想と言われています。他方、100%~150%あればよいという見解もあります。(書籍などでも見解が分かれます)

しかし、企業の業種などによって100%以下でも問題ないと判断される場合もあります。その例としては日銭が入ってくる鉄道業や飲食業などです。ですから、流動比率を計算する際は、その企業の業種なども考慮に入れるようにしましょう。また企業間の流動比率を比較をするのも、適当な流動比率の判断材料になります。

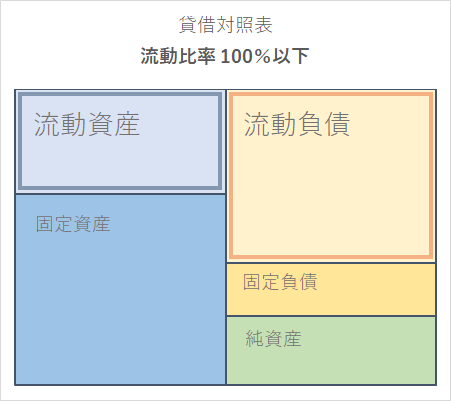

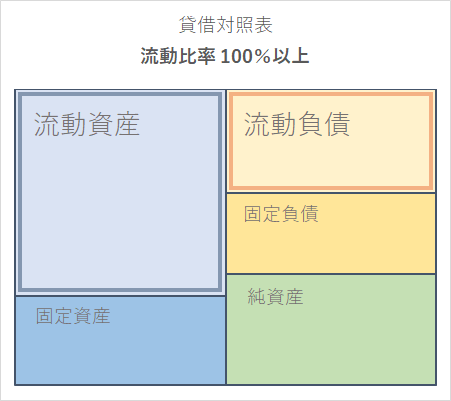

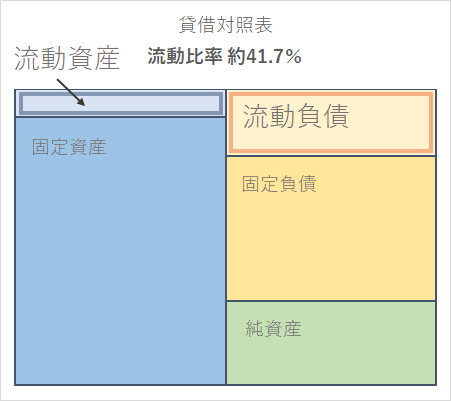

また流動資産と流動負債のバランスをビジュアルで押さえておくと、わかりやすいと思います。

流動比率が100%以上の時は流動資産のボックスが流動負債のボックスよりも大きくなるんだ、とざっくりビジュアルで覚えておきましょう。

逆に流動比率が100%以下の場合は、流動資産のボックスが流動負債のボックスよりも小さくなります。この場合、流動負債の返済のために、固定資産を売却しなければ返済できないという可能性もあります。

企業が倒産するのは流動負債が返済できなくなった場合です。その返済に必要なキャッシュがあれば倒産は回避できるということです。

流動資産を構成するのは現金及び預金、売掛金、受取手形、棚卸資産、有価証券などです。

流動負債を構成するのは買掛金、支払手形、短期借入金などです。

企業事例

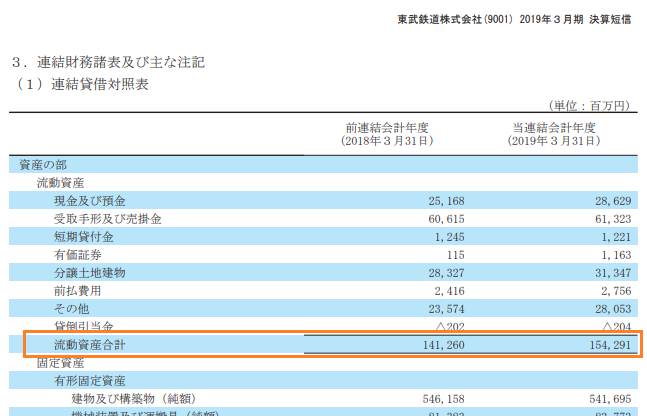

鉄道業を営む「東武鉄道」を見てみましょう。 まずは決算短信や有価証券報告書から流動資産と流動負債の金額を調べます。

流動資産から見てみます。

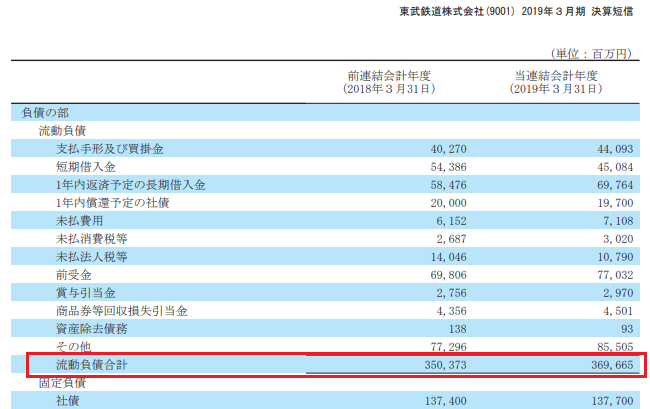

次に流動負債です。

次に流動負債です。

2019年3月期の金額を基に流動比率を計算してみます。

2019年3月期の金額を基に流動比率を計算してみます。

流動比率は約41.7%です。

そこから図を作成してみます。

流動資産がいかに少ないかがビジュアルではっきりわかると思います。

流動資産がいかに少ないかがビジュアルではっきりわかると思います。

電車に乗る時は券売機で切符を購入します。そこで企業にはキャッシュが入ってきます。もちろんICカードへのチャージ(入金)や定期券の購入でも企業にキャッシュが入るのは同じです。つまり継続的にどんどんキャッシュが入ってくるわけです。

そして資料を読み進めると、固定資産のうち、とりわけ「有形固定資産」が多いこともわかります。鉄道という業態(駅舎や線路などを保有)を考えると、納得できるのではないでしょうか。具体的には固定資産のうち、建物や土地などの「有形固定資産」は約91%を占めています。

関連指標

棚卸資産を除いた流動資産を当座資産として、当座資産と流動負債を比較した「当座比率」があります。